-

Cautionnement : l’obligation d’information annuelle de la banque tient jusqu’à l’extinction de la dette

En cas de cautionnement garantissant le solde d’un compte courant bancaire, la banque doit informer la caution chaque année jusqu’à l’extinction de la dette. Elle n’est pas déchargée de cette obligation après la clôture du compte.

-

Pas de don manuel pour transmettre des parts de SARL

La transmission de parts de SARL doit nécessaire être effectuée par acte notarié

-

Employeurs occupant au moins 50 salariés

Réduction générale des cotisations patronales pour 2024

Le coefficient maximal de la réduction générale des cotisations et contributions sociales est modifié à compter du 1-1-2024.

La valeur T à prendre en compte pour le calcul du coefficient de la réduction Fillon est modifiée au 1-1-2024, car le taux maximum de cotisation AT-MP pris en compte dans la valeur T est abaissé. Le calcul de la réduction dépend aussi de la valeur du Smic.

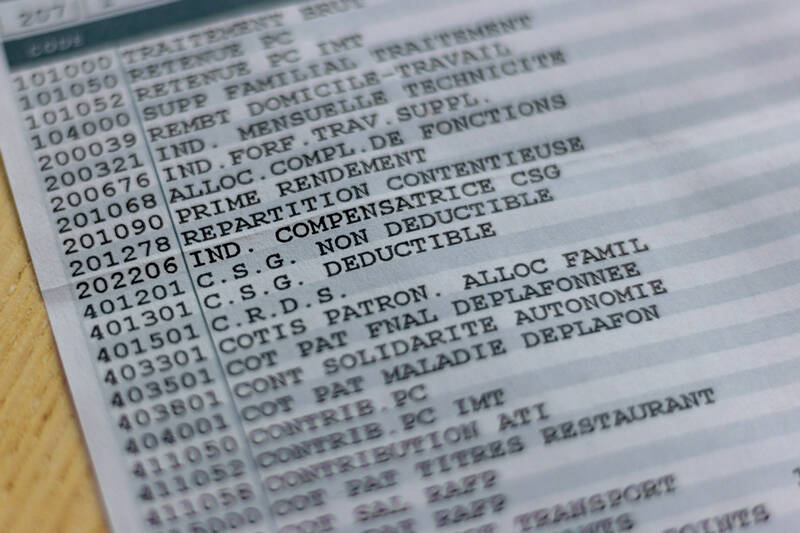

Nouveau calcul de la réduction : taux maximum de la cotisation AT-MP de 0,46 %. Pour les contributions et cotisations sociales dues sur les rémunérations versées aux salariés pour les périodes d’emploi courant depuis le 1-1-2024, le taux maximal de la réduction générale des cotisations sociales patronales sur les bas salaires (réduction Fillon) intègre les cotisations patronales d’assurances sociales (maladie, maternité, invalidité, vieillesse, décès), d’allocations familiales, d’accidents du travail et maladies professionnelles (AT-MP), dont le taux maximum est fixé à 0,46 % de la rémunération (au lieu de 0,55 % en 2023), de retraite complémentaire obligatoire, la contribution Fnal, contribution de solidarité autonomie (CSA) et contributions d’assurance chômage.

En pratique. Pour les rémunérations dues au titre des périodes d’emploi courant à partir du 1-1-2024, la valeur T pour le calcul du coefficient maximal de réduction s’élève à 0,3194 (au lieu de 0,3191 en 2023) pour les entreprises de moins de 50 salariés soumises à la contribution Fnal au taux de 0,10 % et à 0,3234 (au lieu de 0,3231 en 2023) pour les entreprises de 50 salariés et plus soumises à la contribution Fnal au taux de 0,50 %.

La réduction est égale au produit de la rémunération annuelle brute par un coefficient (C), lequel se calcule ainsi : C = (T / 0,6) × [(1,6 × Smic annuel / Rémunération annuelle brute) ̶ 1].

Formule de calcul dans le cas général. La formule de calcul de la réduction pour 2024 est inchangée, mais la valeur T du coefficient maximal de réduction est modifiée.

Pour une entreprise de moins de 50 salariés redevable du Fnal au taux de 0,10 % sur les rémunérations plafonnées, la formule de calcul de sa réduction depuis le 1-1-2024 est la suivante :

Rémunération annuelle × (0,3194 / 0,6) × [(1,6 × Smic calculé sur un an / rémunération annuelle brute) ̶ 1].

Pour une entreprise de 50 salariés et plus redevable du Fnal au taux de 0,50 % sur la totalité des rémunérations, la formule de calcul de sa réduction depuis le 1-1-2024 est la suivante :

Rémunération annuelle × (0,3234 / 0,6) × [(1,6 × Smic calculé sur un an / rémunération annuelle brute) ̶ 1].

En raison du relèvement du Smic horaire au 1-1-2024, le Smic mensuel à prendre en compte pour le calcul de la réduction est de 1 766,92 €.

Source : Décret 2023-1329 du 29-12-2023 art. 1er, II, IV et 4, JO du 30.

© Lefebvre Dalloz